从行业走势数据上看,在过去几年的时间里,中央空调行业已经见证了太多的不确定性,也经历了很多市场变化,这种变化似乎不仅不会停止,反而变得愈加强烈。总之,2022年1季度中央空调行业主要有以下几个特点:

1 疫情多重冲击,行业短期阵痛

在全年四季度的销售规模中,一季度占比最小。分月度看,1月份行业市场平稳修复,工程、家装市场有序推进。2月份受春节假期影响,行业线下推广活动减少,消费者需求减弱。春节过后,疫情多点散发,深圳、长春、南昌、徐州、哈尔滨、昆明、天津、青岛、西安、上海等47城进一步升级疫情防控举措,给节后人员返岗,企业复工复产,线下活动开展以及项目施工推进增加了较大阻力。3月份,疫情防疫政策持续收紧,尤其华东及华南部分地区受疫情拖累,加上各地物流流通速度放缓,工程、家装市场受到明显影响,传统的3月行业“小阳春”未能如期而至,市场承压加剧。

2 楼市全面萎缩,消费需求疲软

目前,中央空调行业尚属于房地产链路的后端消费产业,市场景气度跟房地产行业有着非常密切的关系,上游的房地产情况也在很大程度上决定着行业的市场荣衰。1季度新房入市量减少,二手房交易量也有所降低,原材料及用工涨价,新冠疫情偶发,居民消费动力不足等因素给行业带来更加严峻的挑战。此外,2022年1季度精装地产工程呈暂缓状态,新开盘数量明显减少,中央空调配套项目数量也有所下滑。3 原材料价格飙升,企业集体提价

继2021年大宗原材料在一片“涨”声中开年之后,2022年,原材料再次迎来“涨价潮”。这种涨价的累积效应在中央空调行业进一步发酵,从而刺激了上游企业生产,中、下游企业明显承压。原材料价格上涨给中央空调制造企业带来明显的成本压力,不少企业甚至出现增收不增利的情况。因此,1季度以来,多家中央空调制造企业宣布对旗下的产品进行涨价,涨价幅度各不相同。除了主机设备价格上涨外,辅材、安装、人工等均有不同程度的上涨,进一步增加了经销商的经营成本。4 医疗领域领跑,两极分化初显

医疗领域在1季度实现较快发展,整体增长形势优于行业大盘。从国家公布的数据上看,1季度,卫生和社会工作投资增长24.9%,折射至市场层面,各省市进一步加强医疗卫生体系建设,除了针对既有的医院进行空调更新改造和维护外,各地建设的方舱医院项目也在加速推进。因此,1季度医疗领域对空调的需求增加也成为本季度医疗领域空调额增加的重要原因。另一方面,新能源、锂电池、半导体、光伏等行业受到疫情的短期冲击,项目市场增速放缓,不过在国家强力推动下,工业、数据中心产业项目依然稳固推进。5 备货意愿趋增,渠道库存增加

旺季来临前,渠道商积极备货成为一种常态。随着旺季备货高峰期的来临,1季度,经销商群体的备货意愿变得强烈,主要因厂家提前发布涨价通知,不少经销商提前囤货对冲涨价风险。另一方面,疫情对物流的管控趋严,市场供货周期延长,产品传递至渠道层面的时间同样被拉长,经销商唯恐市场缺货风险的增加,从而进一步提高了产品库存量。家装零售市场分析

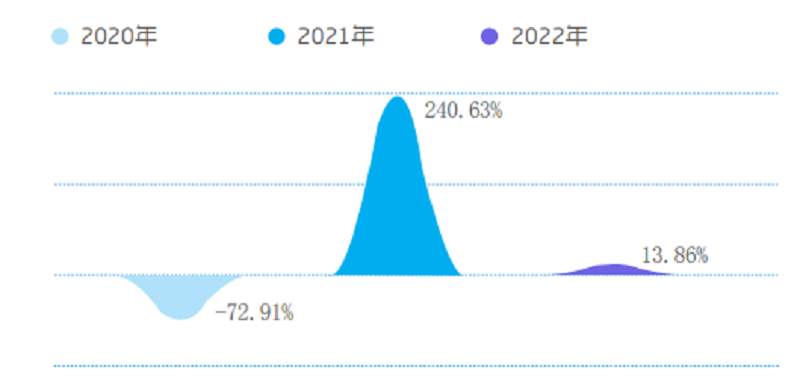

2022年1季度,家装零售市场规模增速不及去年同期。春节期间受疫情和行业信心不足影响,家装零售市场整体的供求和成交均没有明显提升的迹象。据统计,2022年1季度,中央空调家装零售市场同比增幅13.86%,增速远低于去年同期。

虽然近期政策面有缓和、好转的趋势,但当前行业整体下行压力依然较大,成交或将继续下行,二季度市场能否回暖尚有待观望。

图/2020年—2022年1季度中央空调零售市场占有率对比

图/2020年—2022年1季度中央空调零售市场增长率对比

从市场方面看,家装零售市场的发展走势与房地产市场基调基本保持一致。自2021年9月份房地产调控力度加大,这在一定程度上抑制了零售市场快速上扬的态势。这种趋势一直延续至今。1季度,房地产多个销售数据指标均有下滑,加上大宗原材料价格上涨,终端消费者装修成本提高,消费者装修意愿降低,进而影响零售销量。此外,2022年3月,天气回暖,传统家装旺季来临,但3月全国多地新冠肺炎疫情出现反弹,终端门店的获客率和成交量迅速减少,加上消费者对产品价格更为敏感,这些都在一定程度上打断了中央空调消费需求在旺季快速释放的节奏,零售上涨不及预期。

产品方面,家装零售三大产品类型的增幅与去年同期相比均有明显回落。多联机在家装零售三大产品类型中依然占到较高的份额,随着多联机产品价格的不断下探,这一比重随着市场的不断发展仍在提升。两联供产品市场竞争不断加剧,产品利润减少,加上疫情叠加,高端客户装修群体减少造成两联供产品高增长趋势难以为继。不过,两联供产品满足用户的冷热需求,市场空间仍然较大,后续发展仍然可期。

品牌方面,行业的马太效应不断凸显,TOP品牌集中度不断提升。国产系品牌在零售市场积极布局,行业竞争更加激烈。市场的竞争促使企业通过开发各种各样的销售渠道来获得市场份额,以追求覆盖更多的消费者。日韩系品牌仍在家装领域有着较高的市场占比,大金、日立、东芝等品牌凭借长久以来积累的市场知名度以及品牌影响力,在家装领域占据着较为稳固的份额。三菱重工海尔、三菱重工空调、三星、LG、富士通将军、松下等通过组合式营销方式,强化市场推广,成效较为显著。国产品牌中,美的、格力、海尔依托强大的渠道优势以及品牌拉力,线上线下活动并举,占有率保持稳定。另外,奥克斯线上发力明显。积微GCHV、海信、天加、TCL智能暖通等品牌也纷纷加大对零售市场的投入力度,取得了一定的成绩。欧美系品牌阵营中,江森自控约克、麦克维尔、特灵、开利等在户式水机方面占有率保持稳定。

区域方面,华东地区依然是家装零售市场主要的出货区域,虽然各品牌均把经济发达的华东地区作为其公司家装零售的重镇来进行投入,但由于基数较大,华东地区家装零售市场的增长率并不是全国最大,尤其是华东在3月份疫情多点发生的情况下,对零售市场的增长造成一定的拖累。相比之下,中西部地区如华中、西南和西北等地的家装零售市场由于基数较小,随着各品牌对市场的精耕细作,在整体市场上的占比对比上年有了一定的提升,而东北地区因疫情因素加上气候差异,零售占比收缩明显。工程市场分析

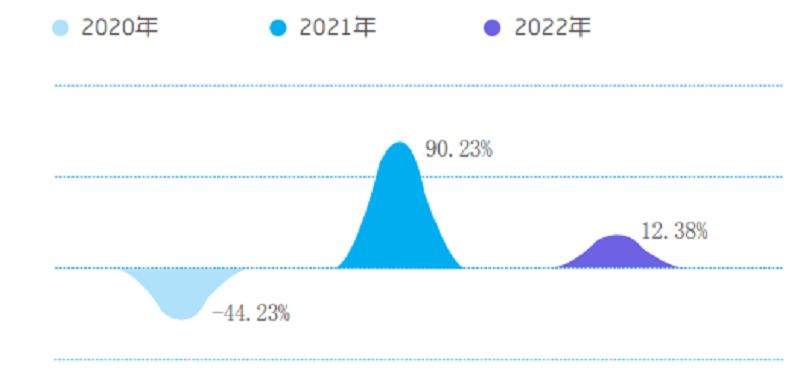

相比于零售市场,2022年1季度中央空调行业工程市场受疫情的影响相对较弱。据统计,1季度中央空调工程市场规模同比增长12.38%,虽然与去年同期相比增幅有所下降,新增项目数量也有所收缩,但是市场依然有值得关注的地方。

图/2020年—2022年1季度中央空调工程市场占有率对比

图/2020年—2022年1季度中央空调工程市场增长率对比

首先,部分去年遗留项目在今年一季度开始施工,这在一定程度上对冲了新增项目数量减少的困境。第二,整个项目市场的施工进度受到疫情的影响较小,仍处于持续建设中。第三,各省市加强疫情防护措施,完善医疗卫生体系,新增改建医疗机构,在一定程度上促进了工程项目的发展。特别是一季度,由于部分地区暴发疫情,全国各地方舱医院建设对空调需求量加大,以及20个北方地区冬季清洁取暖项目的全面铺开,对中央空调和清洁取暖设备的采购需求也持续增加。

但是,在项目市场的进程中,中央空调行业的发展具有一定的滞后性。尽管一季度全国各省市陆续公布基建投资计划,并加快开工进度,但是这对一季度中央空调工程市场的影响偏弱。此外,房地产市场表现也较为疲软,精装配套项目有明显回落态势,整个地产项目市场表现并不乐观。与之相似,中小型商业项目在疫情的影响下,新增项目也明显偏少,酒店、餐饮、KTV等项目进度更是难以推进。

以往表现相对亮眼的电子厂房、汽车、新能源、半导体等细分领域在原材料成本上扬的背景下,行业投资意愿降低,市场需求明显下降。不过,医疗、教育、数据中心、药厂等领域的项目形势较好。特别是国家东数西算的提出,给数据中心产业发展描绘了未来蓝图,此举虽未能给一季度项目市场业绩的提升带来直接影响,但是却给厂商带来了更多的信心。